Sostenibilità, gli strumenti a disposizione delle Pmi per i loro progetti green

L'attenzione delle Piccole e medie imprese verso le tematiche sostenibili continua a crescere, anche perché possono rappresentare una chiave fondamentale per la loro crescita e per sviluppare progetti strategici. La transizione verso un modello di sviluppo economico sostenibile non è più rimandabile e tra i protagonisti di questo cambiamento, tanto più in un paese come l'Italia caratterizzato fortemente da questo tipo di realtà, non possono che esserci le Pmi che, come abbiamo già raccontato, si dimostrano sempre più sensibili a questi temi.

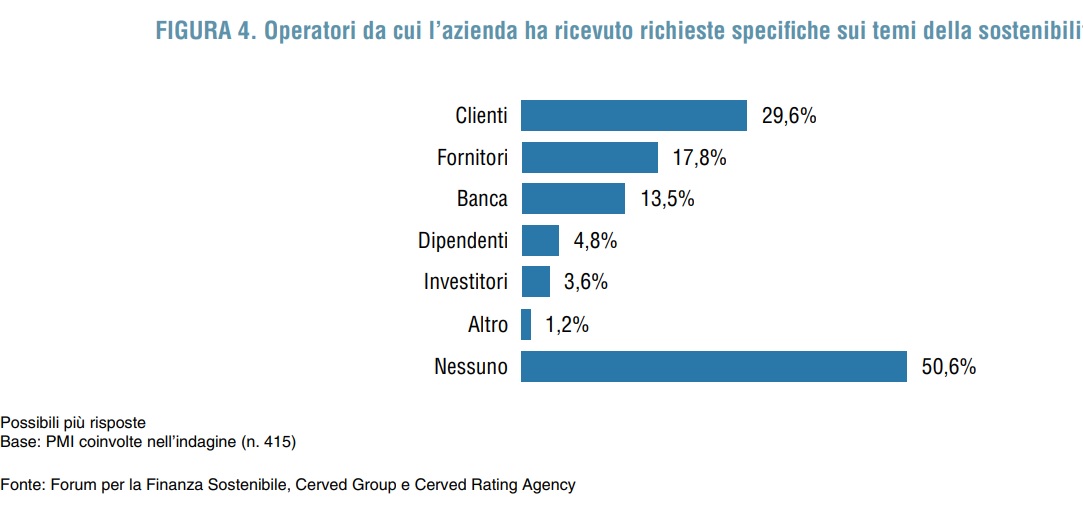

L'indagine svolta da Cerved segnala come si vada sempre più nella direzione di fornire informazioni dettagliate sugli impatti ambientali e sociali del proprio business: le PMI rispondenti hanno ricevuto nell'ultimo anno richieste su tematiche di sostenibilità soprattutto da parte di clienti (29,6%) e fornitori (17,8%). In parallelo, l'entrata in vigore dei nuovi obblighi di Reporting di Sostenibilità (Corporate Sustainability Reporting Directive (CSRD) - Direttiva (UE) 2022/2464 del Parlamento Europeo e del Consiglio, dicembre 2022) impatterà in primo luogo le società quotate e, in maniera indiretta, anche le restanti aziende che partecipano alle catene del valore di imprese più grandi.

Tra i possibili stimoli provenienti da stakeholder esterni, riteniamo quale strumento fondamentale alla transizione ecologica la possibilità di aver accesso a strumenti di finanza sostenibile. A livello globale, non solo per piccole e medie imprese, la crescente rilevanza attribuita dal mercato finanziario ai temi ESG sta alimentando i volumi di emissioni in titoli obbligazionari di tipo green e sustainability-linked (SLB); secondo i dati BloombergNEF, a livello mondiale nel 2022 i bond sostenibili hanno raccolto risorse per 865,3 miliardi di dollari.

Si evidenzia peraltro che il mercato italiano dei minibond green e SLB ha registrato un considerevole aumento di emissioni legate a progetti caratterizzati da un impatto dichiarato allineato ai 6 obiettivi ambientali definiti dalle regole europee della Tassonomia, come evidenziato nel 9° Report italiano sui Minibond" Osservatori Entrepreneurship Finance & Innovation del Politecnico di Milano di marzo 2023.

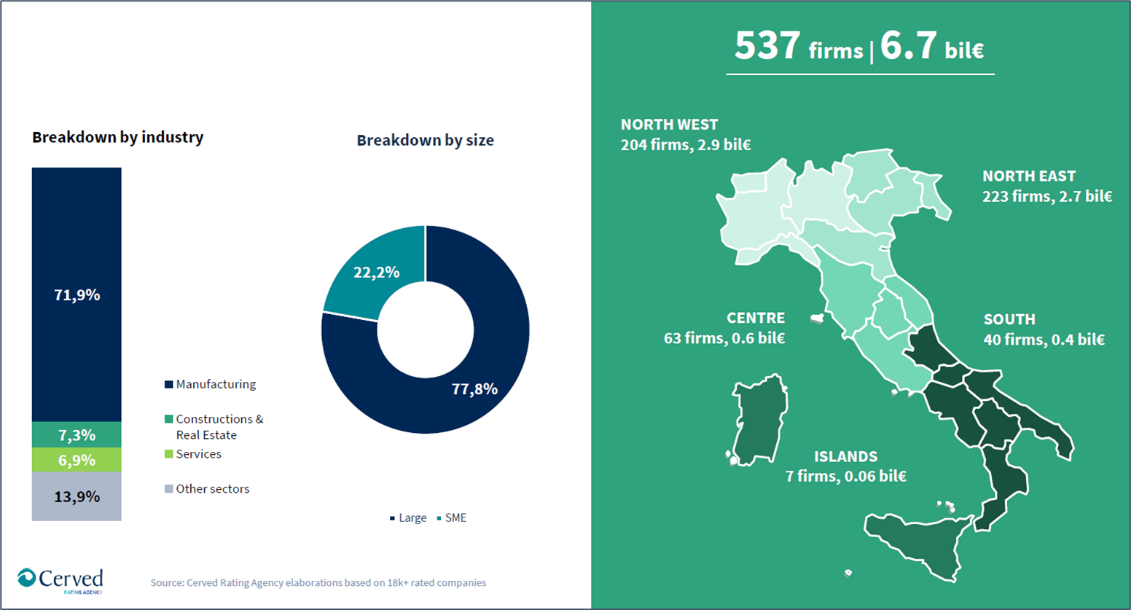

Le potenzialità del mercato dei minibond green sono a nostro giudizio significative. In una recente analisi realizzata da Cerved Rating Agency, è stato riscontrato un elevato potenziale di minibond per società operanti in settori produttivi impattati dalla Tassonomia UE.

Partendo da un perimetro potenziale di 1.087 emittenti ideali per tipologia di attività svolta e requisiti di idoneità finanziaria, abbiamo identificato un sottoinsieme di 537 società potenzialmente idonee per l'emissione di minibond green per il finanziamento di investimenti destinati alla riduzione degli impatti ambientali e di miglioramento dell'efficienza energetica. Simulando un importo delle emissioni di bond pari all'EBITDA di ciascuna società selezionata, il controvalore potenziale totale dei mini-green bond emettibile dal campione di aziende è stato stimato in 6,7 miliardi di euro (Figura 5).

Figura 5 - Il potenziale di emissione di minibond green in Italia secondo Cerved Rating Agency

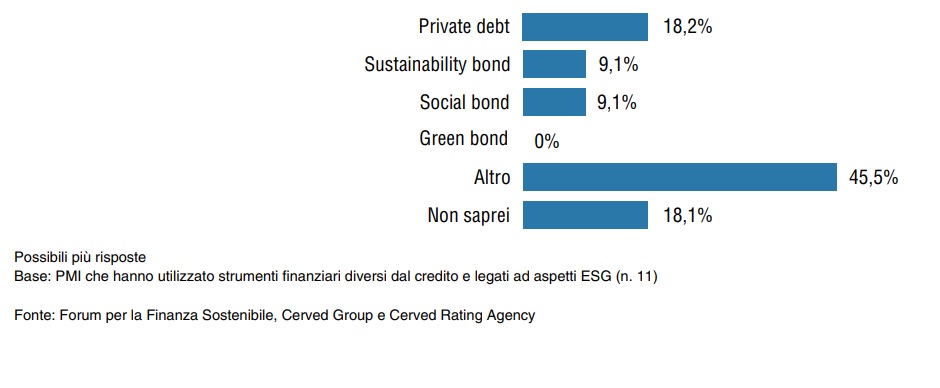

A fronte del potenziale di emissione rilevato da Cerved Rating Agency, dall'indagine condotta su un ristretto campione di imprese, si evince un impiego ancora contenuto degli strumenti di finanza sostenibile tra le piccole e medie imprese italiane. Nonostante la maggior parte delle società si rivolga abitualmente agli istituti di credito, solo il 17% ha richiesto e ottenuto dalle banche finanziamenti legati a progetti di sostenibilità. Di questa percentuale, sono soprattutto le PMI del settore logistico (21,1%) e delle utility (39,7%) ad aver ottenuto credito con caratteristiche ESG. Anche il ricorso a strumenti finanziari diversi dalle linee bancarie tradizionali legati ad aspetti ESG (es. minibond green) risulta essere riservato ad un nucleo ristretto di soggetti intervistati (2,7%) i cui strumenti adoperati riguardano principalmente l'implementazione di soluzioni per il trasporto a basso impatto ambientale e per una gestione più sostenibile delle risorse naturali (Figura 6).

Figura 6 - Principali strumenti finanziari utilizzati diversi dal credito e legati ad aspetti ESG

Gli SLB sono stati oggetto di recenti dibattiti anche a livello nazionale, che - ad oggi - nella pubblicazione, in data 27 aprile 2022, da parte di Banca d'Italia del documento "Quando innovazione finanziaria e finanza sostenibile si incontrano: i Sustainability-Linked Bonds".

Il documento, più nel dettaglio, illustra le caratteristiche degli SLB, evidenziando le migliori pratiche per la strutturazione dello strumento secondo gli attuali standard internazionali, i costi e i benefici legati all'emissione e le differenze con gli altri strumenti di finanza sostenibile.

Da quanto emerge dal lavoro, i principali obiettivi che gli SLB devono perseguire sono i seguenti:

- consentire agli operatori con elevata intensità di emissioni di anidride carbonica, di associare esplicitamente i propri impegni verso la sostenibilità a indicatori specifici, beneficiando così di una migliore reputazione;

- consentire alle imprese di minori dimensioni, che non risultano in grado di rispettare i requisiti di trasparenza e monitoraggio richiesti per gli altri strumenti obbligazionari verdi, di favorire l'accesso al mercato.

Possiamo affermare con certezza che oggi la finanza sostenibile ha acquisito un ruolo primario nel quadro politico e normativo internazionale ed italiano. Infatti, la valutazione dei fattori ESG (Environmental, Social, Governance) e - più in generale - dell'attenzione alla sostenibilità in capo alle imprese è diventata parte integrante delle decisioni relative all'opportunità di effettuare determinati investimenti da parte di governi, istituzioni, investitori qualificati, intermediari finanziari, nonché persone fisiche.

La finalità ultima degli operatori del mercato economico-finanziario è di attrarre capitali e investimenti di diverse tipologie, convogliando, al contempo, le esigenze di tutela dell'ambiente nello svolgimento di attività di business, così da raggiungere il miglior bilanciamento possibile nell'interesse di tutti gli stakeholders: in questa cornice di riferimento e di mercato spetta alle imprese saperne cogliere le opportunità per raccogliere le sfide della sostenibilità.