Affamati di futuro. Perché da una tavola calda americana inizia la storia dei pagamenti digitali

Tutto nasce da un hamburger. Uno di quelli farciti con salse e doppio bacon. Uno tra i più diffusi nella cucina americana. Un hamburger che diventa mito, perché scintilla di un'idea rivoluzionaria, servito durante una pausa pranzo in una tavola calda a stelle e strisce in quegli anni del Secondo Dopoguerra frenetici e visionari che anche negli States segnano il punto di svolta verso la cultura contemporanea fatta di persone e macchine, non necessariamente sempre in quest'ordine. Non è una provocazione, ma la vera storia di come nasce la prima carta di credito al mondo. Per conoscere meglio quell'hamburger in quella tavola calda che ha fatto la storia dobbiamo fare un salto indietro di settant'anni. Il racconto inizia così, con un pranzo ordinato e consumato di fretta, una mano in tasca pronta a tirare fuori il portafogli per procedere al pagamento e la successiva e immediata sorpresa. Non c'è. E allora bisogna pregare il proprietario che si possa ritornare per estinguere il debito, in fondo è questione di minuti. L'ufficio è proprio davanti al ristorante e per un imprenditore della finanza non ci sono problemi, il conto dell'hamburger verrà saldato. L'imprenditore passato alla storia si chiama Frank McNamara e quel giorno, dopo essere tornato in ufficio ed essere poi nuovamente rientrato al ristorante per pagare il conto rimasto in sospeso, comincia a elaborare un sistema di pagamento più comodo. Dopo la giornata di lavoro incontra il suo avvocato e futuro socio. L'idea è semplice quanto geniale: creare una carta che sostituisca il denaro e che sia portatile, semplice da usare. Proprio l'8 febbraio 1950 nasce la Diners Club. Il Club della cena, dato che la carta serve per pagare senza denaro in 27 tra ristoranti e alberghi di New York. McNamara ci investe 1,5 milioni di dollari e i membri iniziali sono appena 200.

Affinché l'idea del circolo riservato si allarghi e coinvolga dal manager all'operaio serve però una banca. Un istituto che possa trasformare e gestire il credito di centinaia di migliaia di persone. Come fare perché tutti acquistino a credito non solo cene e camere d'albergo, ma tutto quello che serve nel corso di un mese in botteghe, negozi, supermercati? Nasce così l'esperimento Fresno Drop del 1958, come ha ricordato il Washington Post. Fresno è una città nella zona centrale dello stato della California che all'epoca contava sessantamila anime, mentre oggi con più di mezzo milione di abitanti è la più grande della Valle Centrale e la sua area metropolitana è la sesta per grandezza con circa un milione di individui. Bank of America la sceglie come prototipo di quello che poi farà su tutto il territorio nazionale: spedisce così a tutti gli abitanti di Fresno una carta di credito senza che questi ne fossero preventivamente a conoscenza. Lo racconta al meglio uno dei podcast economici più ascoltati di 99% Invisibile. Dal cartone siamo passati alla plastica, più sicura e durevole; nella busta ci sono anche le istruzioni per l'uso. Viene proposto un credito di 500 dollari a carta. In precedenza la banca si era accordata con i negozianti: l'esperimento è tenuto riservato. In questo modo, se dovesse andar male, nessuno ne parlerebbe e la banca salverebbe la faccia e quindi la reputazione. Insomma, si rischia, con un paracadute. Se invece si fosse concluso con un successo, la stessa banca avrebbe trovato un modo per prestare denaro ai propri clienti allargando il giro dei suoi affari. E riscrivendo di fatto la storia. Ma come funzionava il tutto? Se il cliente pranzava in un ristorante convenzionato con la Diners Club, il proprietario verificava che la linea di credito fosse coperta in banca attraverso una telefonata, oppure si ricorreva alla registrazione del consumo su un apposito libretto e a fine mese si provvedeva al saldo. Un sistema ben conosciuto anche in Europa in molti negozi di alimentari.

L'esperimento ha un buon seguito e nel 1976 c'è la seconda svolta. I vari detentori di licenze della BankAmericard si consorziano e fondano il marchio VISA. Come risposta nasce il cartello rivale sotto il marchio Mastercard; ancora oggi sono i più importanti produttori e distributori di carte di credito e di fatto hanno contribuito a diffondere in tutto il mondo i pagamenti senza contanti. In Europa, le carte di credito arrivano negli anni ¿90 quando vengono offerte dalle banche ai loro clienti dopo la firma di un contratto d'apertura di un conto corrente. Esiste tuttavia, da questo lato dell'oceano, ancora una diffidenza verso questo tipo di prestito, così che le carte di credito sono spesso sostituite dai bancomat. In Italia e in Europa l'emissione della carta di credito richiede garanzie che non tutti sono in grado di fornire. Per questo si sono diffuse le carte di debito, dove sono accumulate somme per garantire la transazione nel momento degli acquisti.

WWW motore dei pagamenti digitali

Il vero turning point nella storia dei pagamenti digitali arriva con l'introduzione dei portafogli elettronici. Negli anni 2000 aziende come PayPal hanno iniziato a offrire servizi di pagamento online sicuri e convenienti. Questi portafogli elettronici consentono agli utenti di collegare le loro carte di credito o di debito a un account online e di effettuare pagamenti tramite un semplice clic del mouse. Questo ha semplificato notevolmente il processo di pagamento e ha reso più accessibili gli acquisti su Internet. Ma se è vero che le rivoluzioni seguono gli eventi, talvolta tragici, allora è necessario citare l'emergenza mondiale della pandemia da COVID-19 come acceleratore di una serie di processi che prima erano solo in fase embrionale. Così come la transizione energetica anche i pagamenti digitali entrano in questa rivoluzione. Nel 2022, come certifica Statista, i portafogli mobili hanno rappresentato circa la metà delle transazioni di pagamento e-commerce globali.

Tuttavia, la dimensione del mercato di tali portafogli varia in modo significativo tra le regioni. Le stime indicano che su circa 2,8 miliardi di portafogli mobili in uso in tutto il mondo, quasi la metà si trova nella sola Asia-Pacifico. La Cina, l'India e il sud-est asiatico sono alla base di questa tendenza. Infatti, in Nord America e in Europa, l'argomento dei pagamenti mobili si sovrappone sempre più alle discussioni sui "pagamenti alternativi", ovvero tutti i pagamenti effettuati senza contanti o carte. Le carte di credito sono popolari in Nord America e in Europa, ma anche in Giappone e Corea del Sud. Ci si chiede se, come e quando i portafogli mobili competeranno con le reti di carte già consolidate in questi Paesi.

Pagare, non toccare

Insieme allo sviluppo di portafogli digitali c'è anche un'altra rivoluzione che si è sviluppata di pari passo, quella del contactless: secondo uno studio di Mastercard ripreso da Forbes le percezioni di sicurezza e convenienza hanno stimolato la preferenza per le carte contactless. A livello globale quasi la metà degli intervistati (46%) ha sostituito la propria carta top-of-wallet con una che offre contactless: questa percentuale sale al 52% tra i minori di 35 anni. La maggior parte degli intervistati (82%) considera il contactless come il modo più pulito per pagare e i pagamenti di questo tipo sono fino a dieci volte più veloci rispetto ad altri metodi di pagamento di persona, consentendo ai clienti di entrare e uscire dai negozi più velocemente. I dispositivi si sono moltiplicati e non riguardano solo le carte: smartphone con funzionalità NFC ma anche dispositivi indossabili.

Un futuro senza contanti

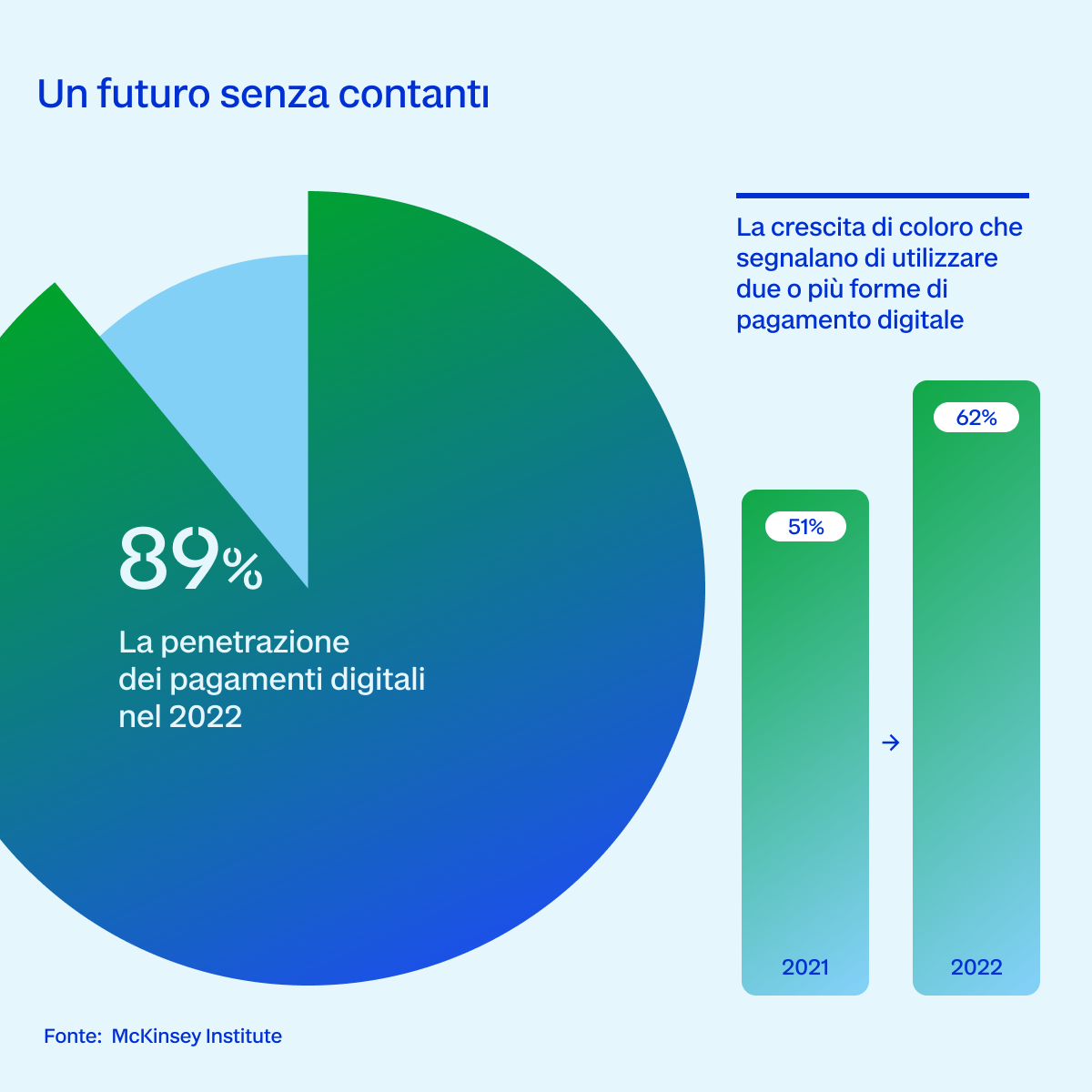

I pagamenti digitali sono diventati centrali nell'economia mondiale e lo saranno sempre di più nel futuro. Uno studio del McKinsey Institute ha rilevato che quasi 9 americani su 10 utilizzano una qualche forma di pagamento digitale e si stanno impegnando con queste soluzioni in rapida evoluzione in una varietà crescente di modi. Questi risultati sono stati raccolti nel Digital Payments Consumer Survey 2022 con cui l'istituto registra le esperienze di un campione di persone. La penetrazione dei pagamenti digitali è aumentata all'89% nel 2022, ma la quota di intervistati che segnalano di utilizzare due o più forme di pagamento digitale è cresciuta ancora più rapidamente, dal 51% nel 2021 al 62%. Gli acquisti in-app e peer-to-peer (P2P) mostrano i maggiori guadagni, in molti casi basandosi sull'uso esistente dei pagamenti online (ancora il principale caso d'uso digitale, utilizzato dal 69% dei consumatori).

Pagamenti tracciati e sicuri

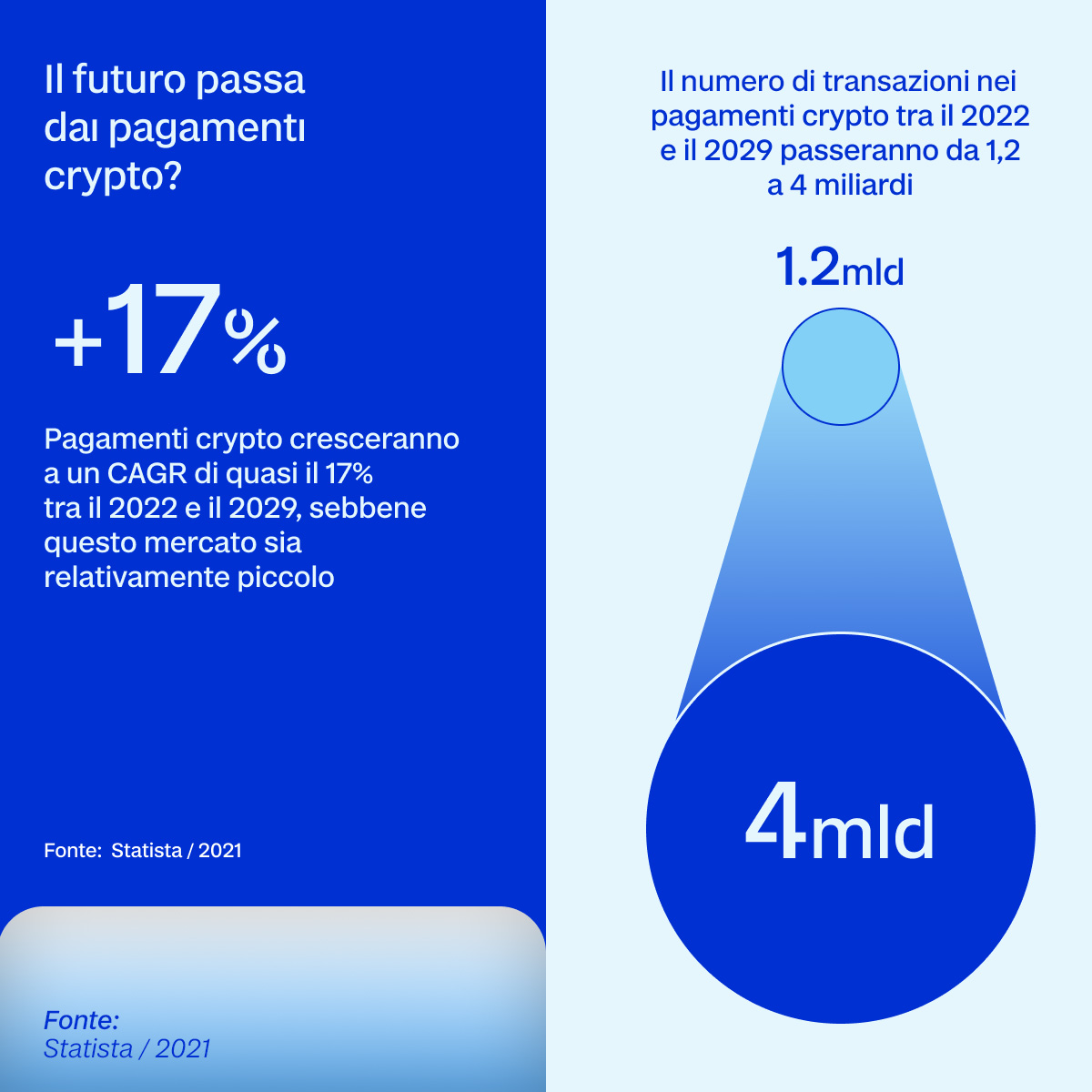

Nel frattempo si stanno sviluppando sempre di più i pagamenti tramite criptovalute, seppure non siano ancora paragonabili ai pagamenti digitali classici: sempre secondo la piattaforma Statista si prevede che i pagamenti crypto cresceranno a un CAGR di quasi il 17% tra il 2022 e il 2029, sebbene il mercato sia relativamente piccolo, passando dai 1,2 miliardi di transazioni attuali ai quattro della fine del decennio. E in questo sistema si integra l'intelligenza artificiale: l'AI è uno strumento incredibilmente potente per gestire le transazioni delle criptovalute con l'applicazione del machine learning che consente un rilevamento più efficace delle frodi e maggiori tassi di autorizzazione.

Il suo vantaggio risiede nella sua capacità di valutare enormi quantità di transazioni e riconoscere schemi che non sarebbero possibili manualmente. Quindi non vede solo una singola transazione passare attraverso un portafoglio digitale. Esamina i modelli di utilizzo dell'account di questa persona. Se la transazione corrente è tipica in termini di tempo, frequenza e valore. Ma soprattutto esamina l'intero ecosistema attorno a quella transazione: tutte le interconnessioni e le relazioni che ha con altri account e commercianti. Può persino creare collegamenti tra account che in superficie sembrano non correlati, ma attraverso un'analisi più approfondita si scopre che condividono un indirizzo IP. Se impilati l'uno contro l'altro, un algoritmo di machine learning presenta molti vantaggi rispetto all'elaborazione manuale in termini di profondità dell'analisi che può ottenere e di connessioni che può scoprire. In tal modo può offrire il meglio di entrambi i mondi: convenienza e protezione per il consumatore, oltre a tassi di approvazione più rapidi, meno transazioni rifiutate e maggiori entrate per il commerciante. Dalla carta alle criptovalute il cerchio dei pagamenti digitali non è ancora destinato a chiudersi: da quel portafoglio dimenticato da Frank McNamara i passi verso la semplificazione dei pagamenti si stanno allungando sempre più velocemente e i grandi eventi mondiali non hanno interrotto il cammino. Anzi, semmai lo hanno accelerato. "Perché magari uno non ci pensa, ma i pagamenti digitali hanno anche permesso questo, i soldi escono ed entrano più facilmente", afferma nel nostro secondo pezzo a firma Giulia Lamarca, travel blogger e content creator, protagonista di una sfida a prima vista impossibile per i più: girare il mondo in lungo e largo con la figlia nata da poco Sophie e suo marito Andrea senza contanti e con carta di credito o pagamenti digitali contacless. E poi oggi si ragiona di nuove sfide hi-tech nei pagamenti digitali. Tra queste l'intelligenza artificiale sta permeando tutte le attività e anche i pagamenti stanno assorbendo l'innovazione di questo decennio: la sicurezza delle transazioni sarà garantita da un cervello digitale. Con il capitale umano a monitorare, controllare, guidare le trasformazioni innovative che stiamo vivendo e che sempre di più vivremo in una dimensione tecnologica avanzata.