Next, voci dal futuro | Quando l’intelligenza artificiale ottimizza i processi aziendali

L’intelligenza artificiale viene spesso immaginata come strumento utile per migliorare i flussi di lavoro end-to-end, rivolti al cliente finale, quale che sia il settore di riferimento per un’industria. Nonostante questo, però, la vera rivoluzione deriva dalla sua integrazione nella trasformazione ed evoluzione dei processi aziendali interni con l’obiettivo di migliorarne l'efficienza, ridurne i costi e aumentare la soddisfazione di tutti gli stakeholder.

Con riferimento all’ecosistema bancario, un recente report di ABI Lab ha mostrato come l’intelligenza artificiale sia nella top 5 delle priorità di investimento per le banche italiane, salendo al primo posto tra le priorità di Ricerca e Sviluppo. Dalla gestione della sicurezza fino allo sviluppo di chatbot per interagire con il cliente finale, molti test sono stati fatti a livello bancario proprio al fine di ottimizzare i processi interni ed esterni e migliorare le performance complessive.

Facendo un passo indietro e concentrandoci sulla tecnologia, l'intelligenza artificiale comprende un mix di elementi come machine learning, natural language processing (NLP), robotica e sistemi esperti. Queste tecnologie consentono alle macchine di apprendere dai dati, riconoscere modelli complessi e prendere decisioni basate su analisi predittive. In un ecosistema complesso e regolato come il contesto bancario, l'IA può essere quindi utilizzata per gli scopi più diversi. Vediamo insieme quali.

Ecco alcuni esempi lato ottimizzazione dei processi:

Automazione dei processi operativi

- Robot Process Automation (RPA): Le tecnologie RPA, spesso integrate con l'AI, vengono utilizzate per automatizzare compiti ripetitivi come la gestione delle richieste di prestito, la verifica dei documenti e la riconciliazione contabile. A far scuola in questo senso è stata la banca britannica NatWest che ha implementato soluzioni RPA per automatizzare oltre 200 processi. L’impatto della stessa è stato non banale, gestendo 3 miliardi di sterline di transazioni finanziarie e risparmiando circa tre anni e mezzo di tempo di elaborazione.

- Chatbot e assistenti virtuali: di recente, l’utilizzo di chatbot basati su AI per fornire assistenza ai clienti 24/7 è incrementato vertiginosamente, con l’obiettivo di rispondere a domande frequenti, aiutare nella gestione degli account e persino offrire consigli finanziari personalizzati. Un esempio è il chatbot "Erica" di Bank of America, che ha gestito oltre 2 miliardi di transazioni ed aiutando oltre 42 milioni di clienti.

Miglioramento della sicurezza e prevenzione delle Frodi

- Rilevamento delle Frodi: Gli algoritmi di machine learning possono analizzare transazioni in tempo reale e identificare attività sospette, aiutando i team di Risk ed AML a monitorare comportamenti negativi in tempo reale e rilevando schemi di frode che potrebbero sfuggire ai controlli tradizionali. Secondo una ricerca di Juniper Research, le tecnologie di AI potrebbero far risparmiare alle banche fino a 22 miliardi di dollari nel 2024 grazie a sistemi di fraud prevention.

- Autenticazione Biometrica: strumenti volti a gestire KYC dell’utente possono essere sensibilmente migliorati tramite utilizzo della AI, integrando la tecnologia sia per ridurre il rischio di frode che per facilitare il processo identificativo biometrico.

Personalizzazione dei servizi finanziari

- Consulenza finanziaria personalizzata: Le piattaforme di robo-advisory, che utilizzano l'AI per fornire consulenza finanziaria automatizzata, hanno visto una crescita consistente negli ultimi 18 mesi. Piattaforme come Betterment e Wealthfront offrono consigli di investimento personalizzati basati su algoritmi AI, rendendo la consulenza finanziaria più accessibile al più ampio pubblico e migliorando performance e predizione di andamento.

- Marketing predittivo: Intelligenza artificiale non solo applicata ai prodotti ma anche ai servizi. Le banche utilizzano l'AI per analizzare i dati dei clienti e prevedere i loro bisogni futuri, offrendo prodotti e servizi su misura. Questo approccio non solo aumenta la soddisfazione dei clienti, ma anche le opportunità di cross-selling ed up-selling, modificando l’offerta e le modalità con cui proporsi al cliente finale.

Vediamo dunque come l’intelligenza artificiale sarà uno strumento vitale non solo per trovare nuove vie volte a generare ricavi ma, anche, per ridurre costi e migliorare l’efficienza bancaria.

Secondo un recente rapporto di McKinsey & Company, l'adozione dell'AI nel settore bancario potrebbe generare un valore economico annuale compreso tra 1 trilione e 1,5 trilioni di dollari. Questo valore deriva principalmente dalla riduzione dei costi operativi, dall'aumento delle entrate grazie a una migliore esperienza del cliente e dall'ottimizzazione della gestione del rischio.

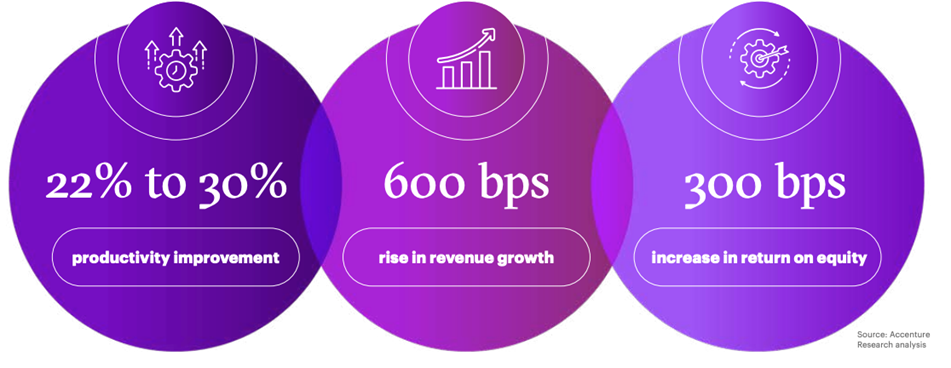

Un altro studio condotto da Accenture stima che, entro il 2025, l'AI potrebbe aumentare la redditività delle banche del 38% in media, riducendo al contempo i costi di gestione del 22%. Questi risultati evidenziano l'importanza strategica dell'AI per il futuro delle istituzioni finanziarie, come elemento cardine attorno al quale costruire il futuro della finanza.

Sfide e considerazioni etiche

Nonostante i numerosi benefici, l'adozione dell'AI nel settore bancario presenta anche sfide significative. Le preoccupazioni riguardano principalmente la privacy dei dati, la sicurezza informatica e l'eticità delle decisioni automatizzate. È essenziale che le banche implementino misure robuste per proteggere i dati dei clienti e garantire la trasparenza degli algoritmi utilizzati.

In un recente intervento in Banca d’Italia, Gian Luca Trequattrini esplora la relazione tra etica e finanza, evidenziando come la finanza, pur essendo utile, sia vista spesso con sospetto etico a causa delle tentazioni morali che comporta. Con l'avvento delle tecnologie avanzate come l'intelligenza artificiale e la blockchain, queste sfide etiche si intensificano. L'AI, capace di automatizzare attività non manuali, trasforma radicalmente i processi produttivi e il mercato del lavoro, mentre la finanza decentralizzata elimina gli intermediari tradizionali, creando nuovi rischi e richiedendo elevate competenze tecniche. Sebbene queste tecnologie possano democratizzare la finanza, rendendola più inclusiva, pongono problemi di governance, responsabilità e tutela della privacy. In conclusione, Trequattrini sottolinea l'importanza di mantenere la responsabilità umana nelle decisioni, bilanciando l'uso delle tecnologie avanzate con giudizio etico. Citando Joseph Weizenbaum "Choosing is the product of judgment, not calculation", l’uomo continua a giocare un ruolo fondamentale in qualsiasi aspetto del processo decisionale complessivo.

Notizie dal Mondo

- NVIDIA diventa ufficialmente l’azienda con la valutazione più alta al mondo

- Gli Emirati Arabi hanno l’obiettivo di diventare il primo paese al mondo ad attrarre capitale

- Il nuovo record di NVIDIA trascina tutto il mercato dei produttori di chip per AI al mondo

- Nonostante l’approvazione, i Financial Advisor ancora non acquistano ETF su Bitcoin

- La potenza della musica: il tour inglese di Taylor Swift potrebbe posticipare il taglio dei tassi d’interesse a causa dell’esplosione usualmente generata dal tour per i mercati locali

- Keith Gill ora possiede 9 milioni di azioni in Game Stop

- Dopo aver interrotto gli scambi in Euro e Dollaro, la Russia ha introdotto il cambio yuan-rublo come benchmark di scambio