Percorso 4 Finanza sostenibile - Le contraddizioni del fondo sovrano norvegese

Il Fondo pensione globale del governo norvegese è il fondo sovrano di investimento più grande del mondo, con un valore complessivo superiore a 1.000 miliardi di euro. Nonostante debba molto della sua straordinaria ricchezza ai proventi delle esportazioni del petrolio e dei gas estratti nel Mare del Nord, il fondo norvegese è uno dei fondi di investimento che più ha fatto per incorporare criteri etici e di sostenibilità nelle sue attività. Come ha scritto il Financial Times, il fondo pensionistico norvegese «ha messo le questioni etiche al centro di quello che fa» ed è così grande che le sue decisioni hanno la capacità di influenzare l'intero mercato finanziario. Anche per questo, tuttavia, il fondo è spesso attaccato: secondo i critici, in virtù delle sue dimensioni e influenza potrebbe fare molto di più per costringere al cambiamento altre società o interi paesi.

La storia del fondo sovrano norvegese

Il governo della Norvegia autorizzò le prime esplorazioni dei fondali marini soltanto alla fine degli anni Sessanta: se non fosse stato per la scoperta nel 1959 di un importante giacimento di gas a Groningen, nei Paesi Bassi, nessuno si sarebbe sognato di andare a trivellare nel Mare del Nord. Il primo pozzo, scavato nel 1966, si rivelò letteralmente un buco nell'acqua - era secco. Ma le ricerche proseguirono, e agli inizi degli anni Settanta c'erano quasi quaranta pozzi: il primo sito produttivo, Ekofisk, avviò le attività nel 1971 e l'estrazione di petrolio cambiò radicalmente l'economia norvegese.

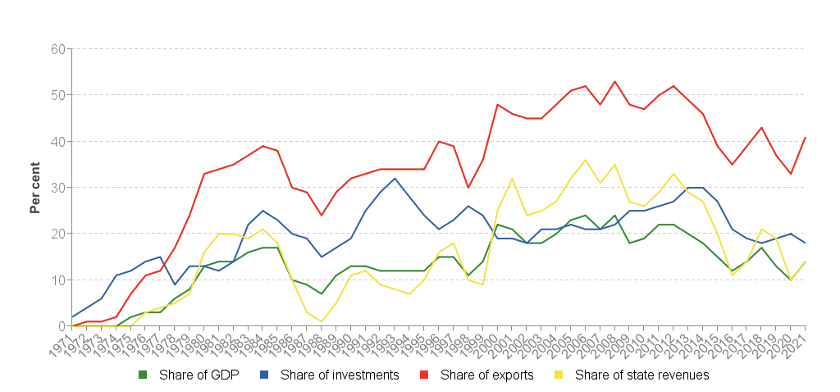

Anche se i giacimenti del Mare del Nord non potevano e non possono competere con quelli del Medio Oriente e delle Americhe - secondo il Ministero norvegese del Petrolio e dell'Energia, la Norvegia è il quindicesimo produttore di greggio al mondo - oggi le esportazioni di petrolio sono uno dei fattori più importanti della ricchezza del paese: nel 2020 le esportazioni di petrolio e gas naturale hanno costituito il 40 per cento del valore dell'export norvegese, cioè quasi 33 miliardi di euro, e l'8 per cento del PIL. Il dato è ancora più impressionante se si considera che praticamente tutto il combustibile fossile estratto viene esportato, perché il fabbisogno elettrico interno è quasi interamente soddisfatto dalle centrali idroelettriche.

Esportazioni di petrolio rispetto a PIL (verde), export (rosso) ed entrate del governo (giallo)

Gli enormi guadagni generati dall'esportazione fecero sì che già dal 1983 cominciò a circolare l'idea di istituire un fondo controllato dallo stato, appositamente creato per investire i surplus della vendita del greggio. In questo modo il governo avrebbe potuto tenere sotto controllo gli effetti delle esportazioni di greggio sull'economia e, paradossalmente, avrebbe ridotto la sua dipendenza dai combustibili fossili senza rinunciare alla possibilità di sfruttarli. Dopotutto, l'espansione dello stato sociale era stata possibile grazie ai redditi derivati del petrolio: che cosa ne sarebbe stato, quando non se ne sarebbe potuto più estrarre? Il Fondo del petrolio del governo (che ha cambiato nome nel 2006, diventando il Fondo pensione globale del governo) fu ideato proprio per questo: trasformare i rendimenti del petrolio in rendimenti da investimenti, permettendo di distribuire i profitti delle attività di estrazione non solo a tutti i cittadini di oggi, ma anche alle generazioni future.

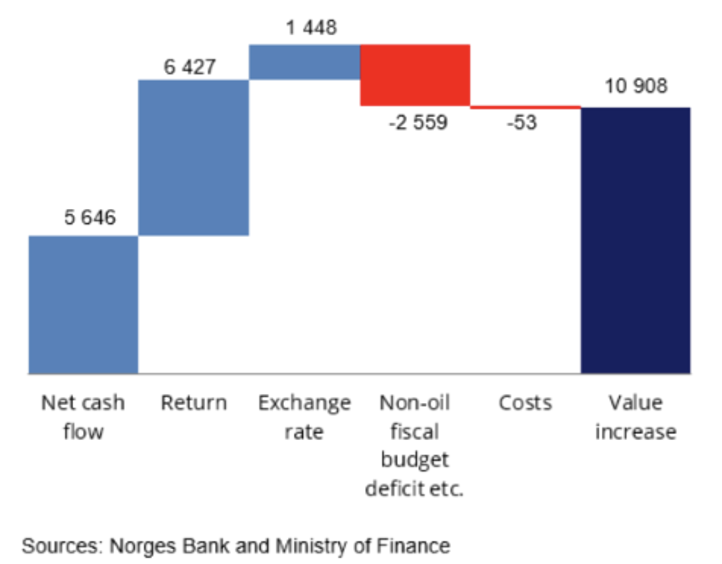

All'inizio, il fondo era finanziato quasi esclusivamente attraverso i profitti della vendita del greggio. Ma anno dopo anno la quota di rendimenti reinvestiti è diventata sempre più rilevante: oggi il governo norvegese stima di aver estratto la metà del combustibile disponibile e già meno della metà del valore del fondo è costituita dai redditi della vendita di petrolio e gas naturale. In altre parole, i rendimenti del fondo hanno di gran lunga superato il valore dei trasferimenti dall'estrazione di combustibile fossile.

Composizione del fondo, in miliardi di corone norvegesi (1 euro ~ 11 NOK)

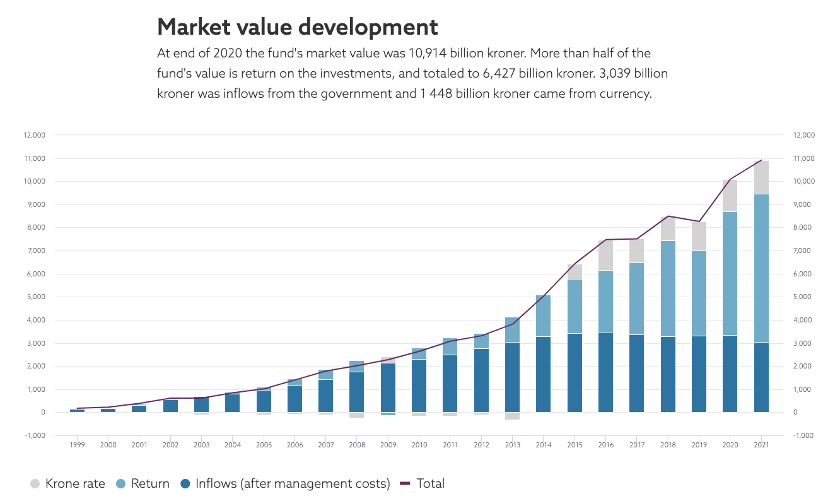

Il Fondo pensione globale vale oggi oltre tre volte il PIL norvegese (ma comunque meno del valore degli asset gestiti dal fondo statunitense BlackRock, che valgono più di settemila miliardi di euro) e rispetto ai primi anni Duemila il suo valore è praticamente decuplicato. Nel 2020, i rendimenti al netto dell'inflazione sono stati più del dieci per cento: più di novanta miliardi di euro, ma comunque meno del sedici per cento dello S&P 500.

Crescita e composizione del valore del fondo: trasferimenti dello stato (blu), rendimenti (azzurro) e variazione di valore della corona norvegese (grigio)

Problemi etici

All'inizio, il fondo norvegese investiva solo in titoli di stato, ma le cose sono via via cambiate e nel 2020 quasi il 73 per cento degli asset del fondo erano azioni: in altre parole, questo ha fatto sì che oggi il fondo detenga circa l'uno e mezzo per cento delle azioni di tutto il mondo. Questo stato di cose ha messo da tempo il fondo norvegese in una posizione particolare: da una parte è legato a uno dei paesi del mondo più attenti alle questioni climatiche ed etiche, dall'altra deve la sua ricchezza in gran parte alle estrazioni di petrolio. Questa contraddizione è da sempre al centro del dibattito pubblico norvegese e negli anni ha spinto il fondo a cambiare - a volte anche in modo difficile - per agire in modo più etico e sostenibile.

Dal 2004, per esempio, il fondo si è dato delle linee guida etiche per dirigere i suoi investimenti. Prima il Ministero delle Finanze e ora la Banca centrale norvegese si occupano di negative screening, ossia di escludere le aziende sulla base delle loro attività, e già nel 2006 il fondo si liberò di azioni di Boeing e Airbus perché producevano componenti usati per la costruzioni di armi nucleari. «Da allora» spiega il Financial Times, «il fondo dà molte regole alle circa 9.000 società in cui investe, che vanno da questioni legate al cambiamento climatico, alle paghe dei dirigenti, ai diritti dei bambini e alle pratiche anticorruzione».

La lista completa delle esclusioni contiene aziende che producono armi, armi nucleari e tabacco, che si occupano di estrazione e produzione energetica basate sul carbone, o le cui attività producono gravi danni ambientali, violano i diritti umani oppure hanno un livello di emissioni giudicato troppo elevato. Le esclusioni sono raccomandate da un comitato etico indipendente e anche la Banca centrale ha un ampio margine di discrezionalità sui disinvestimenti.

Il fondo segue i principi ESG: non solo per ragioni di principio, ma anche perché riconosce che gli investimenti non-ESG pongono un «rischio inaccettabile». Per questo, la sua governance sostiene di «analizzare le emissioni di gas serra delle compagnie nel nostro portafoglio e vari scenari climatici per il fondo». Dal 2019, il fondo investe fino al due per cento del suo capitale (venti miliardi di euro) in progetti legati alle energie rinnovabili non quotati - dove si trovano quasi i due terzi delle imprese del settore, spiega il Guardian. Sempre nel 2019, il Parlamento norvegese ha approvato una legge per disinvestire quasi dieci miliardi di euro in partecipazioni relative ai combustibili fossili: investimenti in otto compagnie legate al carbone e circa centocinquanta produttori di petrolio.

Passare dalle regole etiche alla pratica non è però sempre stato facile per il fondo norvegese, tra le altre cose perché non tutte le società in cui investe sono completamente trasparenti su tutte le loro pratiche (per esempio sul ricorso a energia prodotta con combustibili fossili) e perché non è sempre chiaro se alcune scelte siano finanziariamente sensate (e non arrechino quindi danno al fondo). Per esempio: nel 2018, quando il fondo aveva annunciato l'intenzione di rinunciare agli investimenti in combustibili fossili, una commissione del governo era arrivata alla conclusione che la decisione fosse una pessima idea dal punto di vista finanziario.

Dall'altra parte, il fondo è spesso criticato dagli attivisti ambientalisti e per i diritti umani con l'accusa di non fare abbastanza per cambiare le cose, viste le sue dimensioni e gli effetti sistemici che hanno le sue decisioni. Nonostante sia stato uno dei primi fondi a investire in modo "etico", dicono i critici, negli ultimi tempi sono diventati molti i fondi che agiscono in base a criteri ESG e il fondo norvegese sembra essere rimasto indietro. Anche per questo, a inizio maggio il direttore del fondo Nicolai Tangen ha annunciato un'espansione dello screening effettuato sulle società in cui il fondo decide di investire, per includere anche quelle più piccole (circa 600 l'anno).